Les règles en matière de fiscalité crypto (et autres actifs numériques)

Et si on parlait fiscalité crypto ?

En matière d'imposition, il y a de quoi parfois s’emmêler les pinceaux entre ce qu’il faut faire, ce qui se fait en pratique (et ce que l’on s’abstient aussi de faire).

Cela vient notamment du fait que de plus en plus de technologies et d’inventions apparaissent et prennent de court la législation fiscale, laissant alors un vide juridique.

Une crypto-monnaie ou un jeton sont bien des actifs numériques au sens de la loi, mais qu’en est-il des NFT ?

Or, cette classification est essentielle si l’on veut pouvoir déterminer le régime imposable en matière de fiscalité crypto.

En effet, toutes les plus-values réalisées lors d’une transaction avec ces actifs numériques ne suivent pas forcément le même plan fiscal.

C’est pourquoi nous allons clarifier les choses dans ce nouvel article consacré à la fiscalité crypto (et autres actifs numériques). Nous parlerons d'ailleurs du cas des NFT et des NFT SBT.

Avant toute chose, il est important de définir juridiquement les termes que nous allons évoquer, dont la crypto, pour comprendre le cadre légal.

Ainsi, nous verrons qu’il n’existe pas un, mais plusieurs régimes en matière de fiscalité crypto établis pour le moment par les textes de lois.

Partie 1 - Vue d’ensemble des termes associés à la fiscalité crypto

1/ Analyser l'environnement de la fiscalité crypto

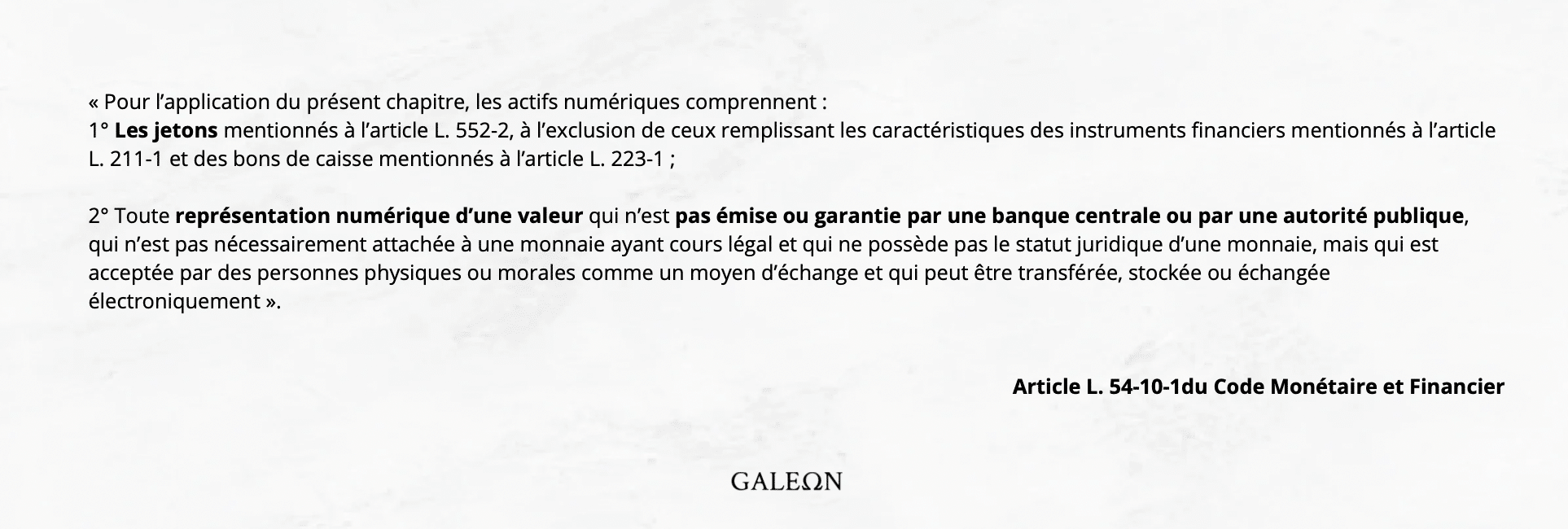

La loi PACTE du 22 mai 2019 vient introduire un nouveau type de bien dans le Code Monétaire et Financier (CMF) sous l’article L. 54-10-1 : les actifs numériques.

En résumé, on comprend qu’il existe plusieurs catégories d’actifs numériques : les jetons (à l’exclusion des éléments cités à l’alinéa 1), et les monnaies virtuelles ou crypto-monnaies.

Toutes deux ont une valeur virtuelle et leur distinction se fait au niveau de leur méthode de production :

- Les jetons numériques sont définis de telle sorte qu’ils sont liés à une crypto-monnaie ou toute autre forme dérivée de valeur issue d’une blockchain. Notez qu’il est possible d’identifier directement ou indirectement le propriétaire.

- Une crypto-monnaie a aussi une valeur virtuelle, mais elle est indépendante et elle se rattache directement à la blockchain sur laquelle elle se développe.

La limite est floue, certes, mais on comprend qu’il y a une distinction entre d’un côté, les jetons qui dépendent d’une valeur virtuelle, de l’autre, les crypto qui sont indépendantes.

2/ Le régime fiscal des actifs numériques en fiscalité crypto

Considérant l’évolution rapide du marché des crypto-monnaies et de tout ce qui s'ensuit, la question s’est vite posée de savoir ce qu’il fallait faire en matière de fiscalité crypto concernant les plus-values ou les pertes réalisées lors de transactions.

C’est ainsi que deux régimes principaux ont été élaborés, notamment à l’occasion de la loi de finances pour 2019.

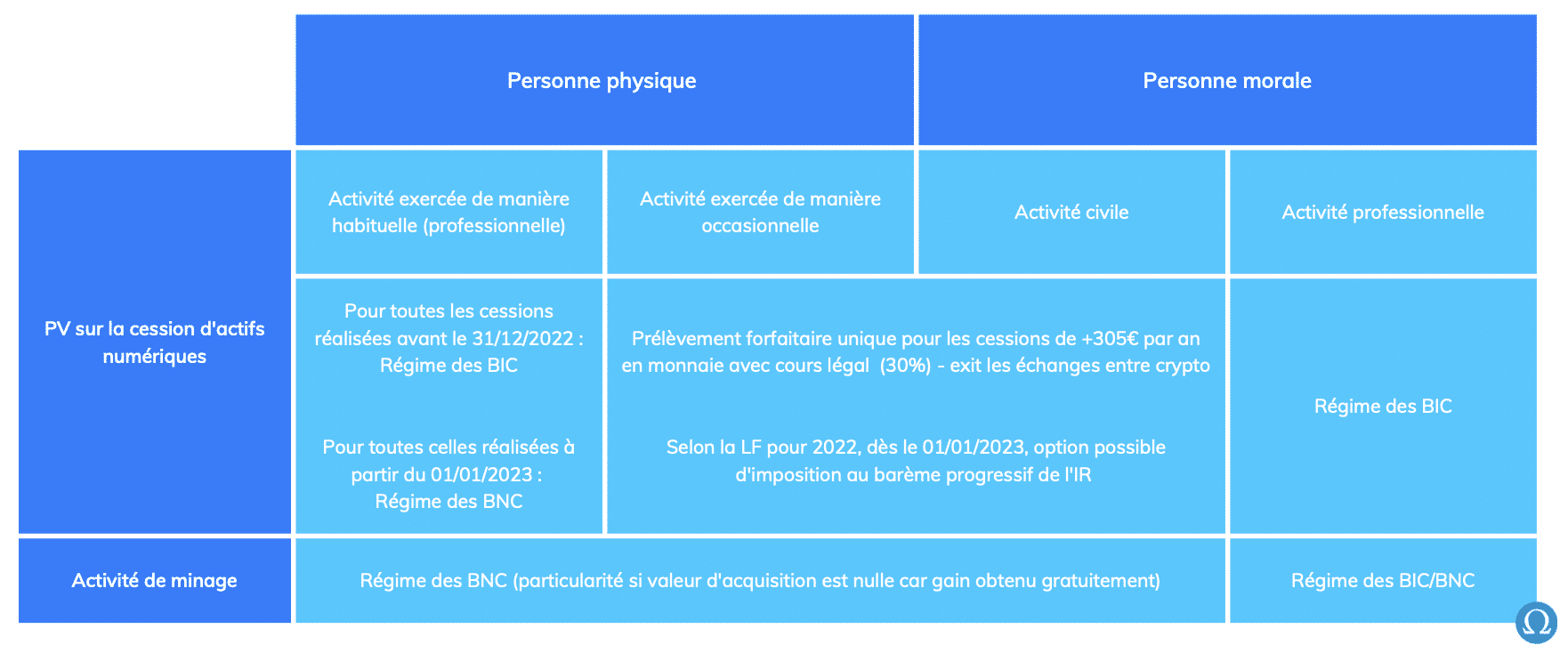

D’un côté, on retrouve les plus-values de cession d’actifs numériques, de l’autre, les gains issus d’une activité de minage.

Avec des spécificités pour chaque, bien entendu.

A. Les plus-values de cession d’actifs numériques

? MISE À JOUR À COMPTER DE 2023 ?

Ainsi, pour les particuliers, l'article 79 de la loi de finances pour 2022 modifie le régime fiscal des plus-values de cessions de crypto à compter de 2023 :

Les cessions réalisées à titre non-professionnel relèveront systématiquement du régime du prélèvement forfaitaire unique (l’article 150 VH Bis du CGI). Les contribuables pourront choisir d’être imposés soit au taux forfaitaire de 12,8 %, soit au barème progressif de l’impôt sur le revenu.

- En d'autres termes, si la vente de crypto-monnaies est considérée comme une activité professionnelle, les bénéfices seront imposés en tant que BIC.

- Si la vente est considérée comme une activité non professionnelle, les bénéfices seront imposés en tant que BNC.

En outre, la loi française impose également une taxe sur les plus-values réalisées lors de la vente de crypto-monnaies. Cette taxe est fixée à 19% pour les plus-values inférieures à 50 000 euros et à 30% pour les plus-values supérieures à 50 000 euros.

? Il convient de noter que les cessions de crypto-monnaies réalisées par des particuliers à titre non professionnel sont soumises à un seuil de tolérance de 305 euros par an. En dessous de ce seuil, les bénéfices ne sont pas imposables*.

? *Avec cette précision que, cette plus-value doit être réalisée en échange d’une monnaie avec un cours légal. Donc au-delà de ce montant, et dans ce cas précis, une imposition sera exigée.

? Notez que toutes les plus-values résultant d’une cession entre crypto-monnaies sortent du cadre de ces règles.

B. Les gains liés au minage

L’activité de minage dispose d’une définition légale assez vague.

Selon le journal officiel du 23 mai 2017, il s’agit de “toute opération de création de nouvelles unités de compte [...] en crypto-monnaie”.

Pas très clair n’est-ce pas ? On préfère à ce titre une définition factuelle rappelant que l’activité de minage.

Ainsi, dans le cadre d’une activité de minage, seuls les gains réalisés au titre d’une activité professionnelle par une personne morale seront imposables aux BIC (bénéfices industriels et commerciaux).

Pour les autres, il s'agit du régime des BNC avec une petite variante (voire tableau).

? Notez que les frais de fonctionnement liés au minage peuvent être déduits des gains imposables. Cela peut inclure les coûts d'électricité, les frais de matériel et tout autre coût nécessaire pour le fonctionnement de l'équipement de minage.

? Enfin, les mineurs de crypto-monnaies doivent également tenir compte de la valeur des crypto-monnaies qu'ils ont extraites. Si la valeur des crypto-monnaies extraites dépasse un certain seuil, ils devront déclarer ces actifs dans leur déclaration d'impôt sur la fortune immobilière (IFI).

? Question : comment distinguer une activité habituelle d’une activité occasionnelle en fiscalité crypto ? Cela se détermine au cas par cas, en fonction des circonstances de fait. Par exemple, le cadre dans lequel se déroule les cessions, la fréquence et le montant.

Achetez votre première cryptomonnaie facilement en euro avec Galeon

Partie 2 - Le cas des NFT dans la fiscalité crypto et cie

Le cas des NFT reste encore un grand mystère, que ce soit du côté des détenteurs, que de celui de la législation.

L’amendement qui était porté dans le projet de loi de finance pour 2022 à cet égard n’a pas été soutenu auprès du parlement.

Le problème principal étant qu’on ne sait pas encore dans quelle catégorie les ranger.

Pour le moment, on peut s’en tenir à de simples suppositions découlant de la définition factuelle des NFT : des tokens non-fongibles (irremplaçables), que l’on associe principalement au domaine de l’art digital et du gaming.

Avant de voir le régime appliqué actuellement pour la plus-value de NFT, étudions la problématique rencontrée à leur égard sur leur catégorisation.

1/ NFT régit par le régime des œuvres d’art ?

Peut-on envisager de placer les NFT sous le régime fiscal des œuvres d’art ?

Plusieurs arguments s’opposent :

- Ce que l’on protège au niveau d’un NFT, ce n’est pas l’image qu’il transmet, mais bien le fichier présent sur la blockchain.

- En même temps, au regard du Code de la propriété intellectuelle (CPI), on a pu voir la jurisprudence ajouter le logiciel comme œuvre d’art, donc pourquoi pas les NFT. ?♀️

- En ce qui concerne le Code général des Impôts (CGI), l'œuvre d’art se caractérise parce qu’elle a été créée de la main de son auteur. Faudrait-il alors ouvrir le champ de cette condition pour accepter la création digitale à partir d’une tablette ou d’une application ?

2/ Envisager les NFT comme actifs numériques

Ici, il faudra déterminer si les NFT font partie des jetons ou bien de l’ordre des monnaies virtuelles. Dans le premier cas, le problème repose sur le fait que l’on ne peut pas réellement identifier le propriétaire. Dans le second, les NFT ne représentent pas des valeurs numériques et on ne peut pas les utiliser comme moyen d'échange.

3/ Dernière proposition, les NFT, biens meubles incorporels

Un exemple simple et concret d’un bien meuble incorporel : un brevet ou une clientèle. Ils se caractérisent en ce sens qu’ils sont absents de réalité matérielle et confèrent pourtant des droits.

On pourrait donc tout à fait envisager qu’un NFT puisse figurer dans cette catégorie et bénéficier du même régime fiscal que les biens meubles incorporels, autrement dit celui de l'imposition à l'IR avec une variation selon le temps de détention de plus ou moins 1 an.

Partie 3 - Le cas des NFT Soulbound

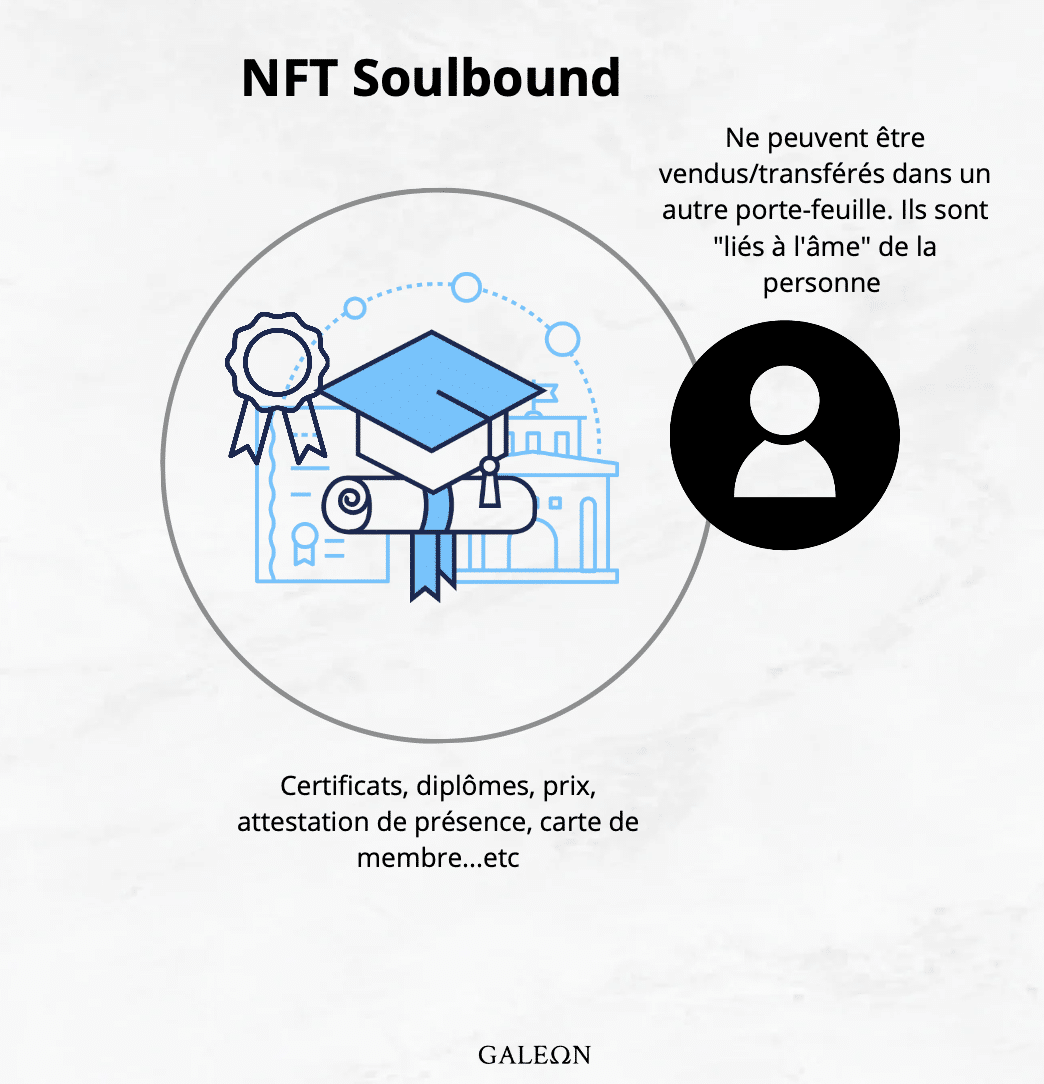

Poursuivons cette réflexion avec un nouveau type de NFT, les “NFT Soulbound” (SBT).

Ces derniers se différencient d’un NFT classique en ce sens qu’ils sont rattachés à la personne, à son âme, et non à un objet ou à un bien et qu'ils ne sont pas transférables.

Certaines universités envisagent par exemple de conférer les diplômes sous forme de NFT SBT, permettant ainsi, de rattacher la réussite directement à la personne. Cela se ferait au moyen d’une adresse “Soul”.

Dans ce cas de figure, que faire ?

- Soit on considère que le SBT est rattaché à une personne et n’est donc pas un bien meuble incorporel,

- Soit on précise que le SBT est rattaché à une adresse Soul, elle-même liée à une personne et dans ce cas, on pourrait envisager le régime du bien meuble incorporel.

Quoi qu’il en soit pour le moment, nous n’en savons pas plus concernant ces deux derniers éléments. Les débats sont très intéressants et nous vous tiendrons informé de toute évolution sur ces sujets.

Le but de cet article est avant tout de simplifier des concepts techniques liés à la crypto-monnaie, afin de les rendre accessibles à tous. Ces mots n’engagent donc que leur auteur. Il ne s’agit pas de conseiller le lecteur sur ses investissements.

Vous souhaitez être informé des avancés de Galeon en avance ?

Inscrivez-vous à la Newsletter !