Staking Crypto : Comment générer des revenus passifs long terme ?

Revenus passifs et crypto

Le staking ? Un mot barbare pour les profanes du monde de la crypto.

Cela mérite donc quelques précisions.

Sur cette page, vous allez tout savoir sur cette forme d’épargne moderne qui offre des avantages inédits, notamment en termes de revenus passifs.

En anglais, “stake” ou “staking” est un terme qui décrit l’action de miser, de participer ou encore de financer.

L’utilisateur verrouille une partie de sa monnaie en crypto-monnaie (actif numérique) sur un réseau de transactions.

Ainsi, d’un côté, les fonds bloqués selon une certaine période, permettent de valider les différentes transactions qui se déroulent sur le réseau.

De l’autre, l’utilisateur se voit récompensé proportionnellement en fonction du montant bloqué et de la période choisie. On parle de staking rewards (les récompenses).

Mais alors, beaucoup de questions se posent. En voici une liste non-exhaustive :

- Comment fonctionne concrètement ce concept ?

- Comment démarrer et quelles sont les conditions ?

- Quels avantages et risques ?

- Combien pouvez-vous espérer gagner ?

- Sur quelles plateformes/crypto devez-vous miser ?

Galeon vous aide donc à aborder toutes ces questions dans ce dossier spécial staking.

Prêt à épargner ?

PARTIE 1 - Les bases du stakinG

Dans cette première partie, nous allons voir les bases du staking et voir comment la preuve de validation des échanges sur la blockchain s’inspire du minage et du proof of work (PoW). Vous découvrirez la proof of stake (PoS) et tous les concepts qui en découlent.

1/ Le système de validation avec le Proof of Work (PoW)

Pour comprendre le staking, il est nécessaire de s’intéresser aux enjeux et aux problématiques de la crypto-monnaie et de revenir aux bases.

Investisseur ou futur investisseur, vous souhaitez vous assurer de l’origine de vos actifs numériques (jetons et crypto-monnaies).

Pour se faire, différentes techniques de validation existent sur les différentes blockchains.

Rappel : chaque blockchain dispose de sa propre monnaie (ex : l’Ethereum (ETH) ou le Bitcoin (BTC)) qu’on appelle les coins. Les jetons/tokens sont un peu différents puisqu’ils reposent sur une monnaie déjà existante.

Il y a donc des blockchains originelles et d’autres qui le sont devenues après une évolution.

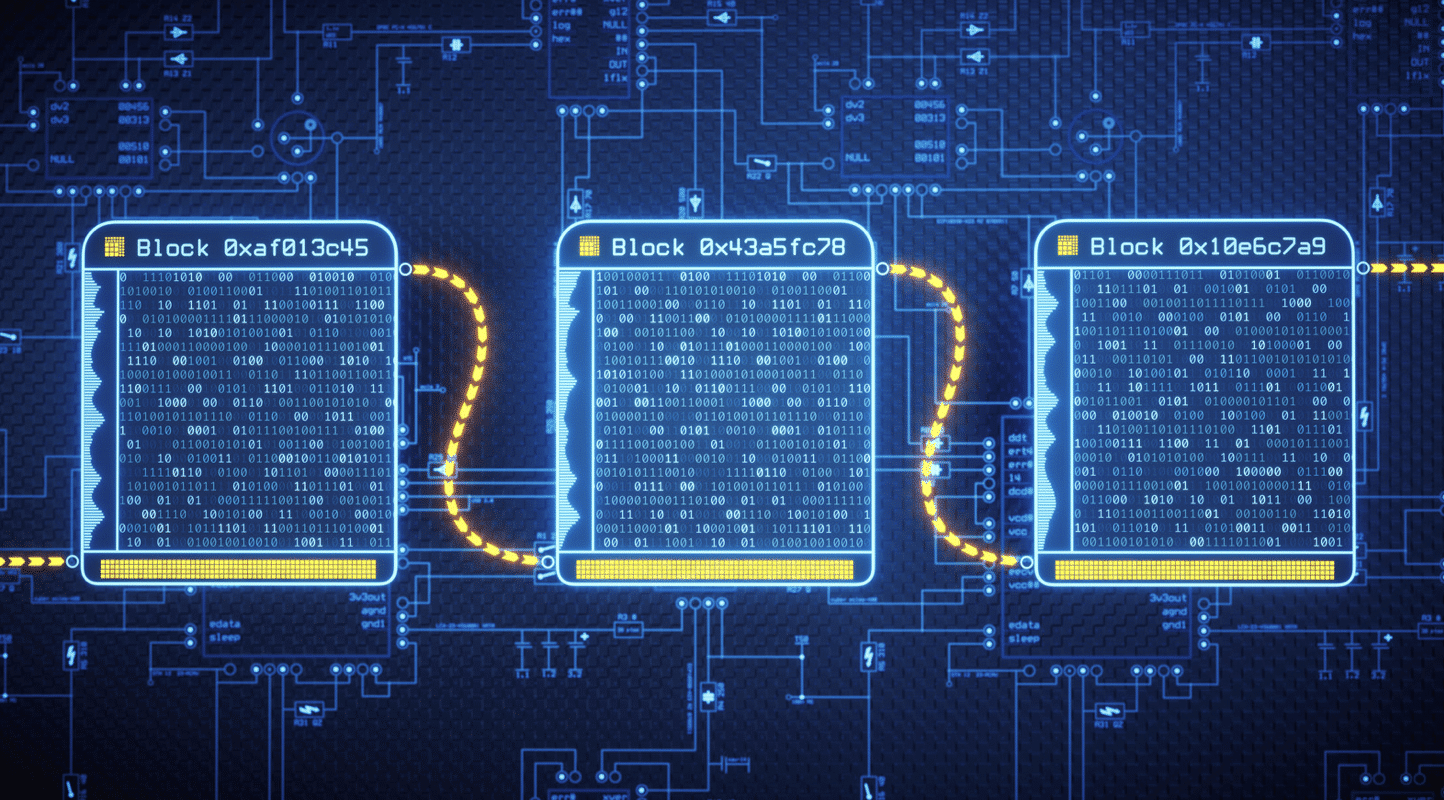

Publique ou privée, une blockchain forme un réseau protégé de blocs dans lesquels s’opèrent des transactions. Tel un registre numérique, toutes les opérations qui vont être réalisées sont inscrites afin de s’assurer de la solvabilité de chacun des intervenants.

C’est le test de validation des listes de transaction.

Pour être ajouté au réseau, chaque bloc passe un test de validation à travers les nœuds de réseau (les “nodes”).

Ces ordinateurs ultra puissants sont gérés par “les mineurs” et peuvent résoudre des problèmes algorithmiques complexes. C'est "la technologie de minage" ou du Proof of Work (PoW)).

Les règles du jeu sont simples, le premier mineur qui résout l’équation a le droit d’ajouter au réseau le bloc de transactions. En retour, il est récompensé en coins et plus selon le réseau.

Cette technique connaît des limites :

- C’est la loi du plus fort qui prime ! Plus le mineur est équipé d'instruments puissants de calcul, plus il a de chance d’être le premier à trouver la solution (et donc de remporter les gains) ;

- Ces appareils sont très énergivores ;

- Si les validateurs ne s’associent pas entre eux dans des pools de minage, ils ont peu de chance d’être sélectionnés individuellement

C’est là que se présente une alternative pour générer des revenus passifs : le staking avec la “preuve d’enjeux” ou “ preuve de participation” (Proof of Stake (PoS)).

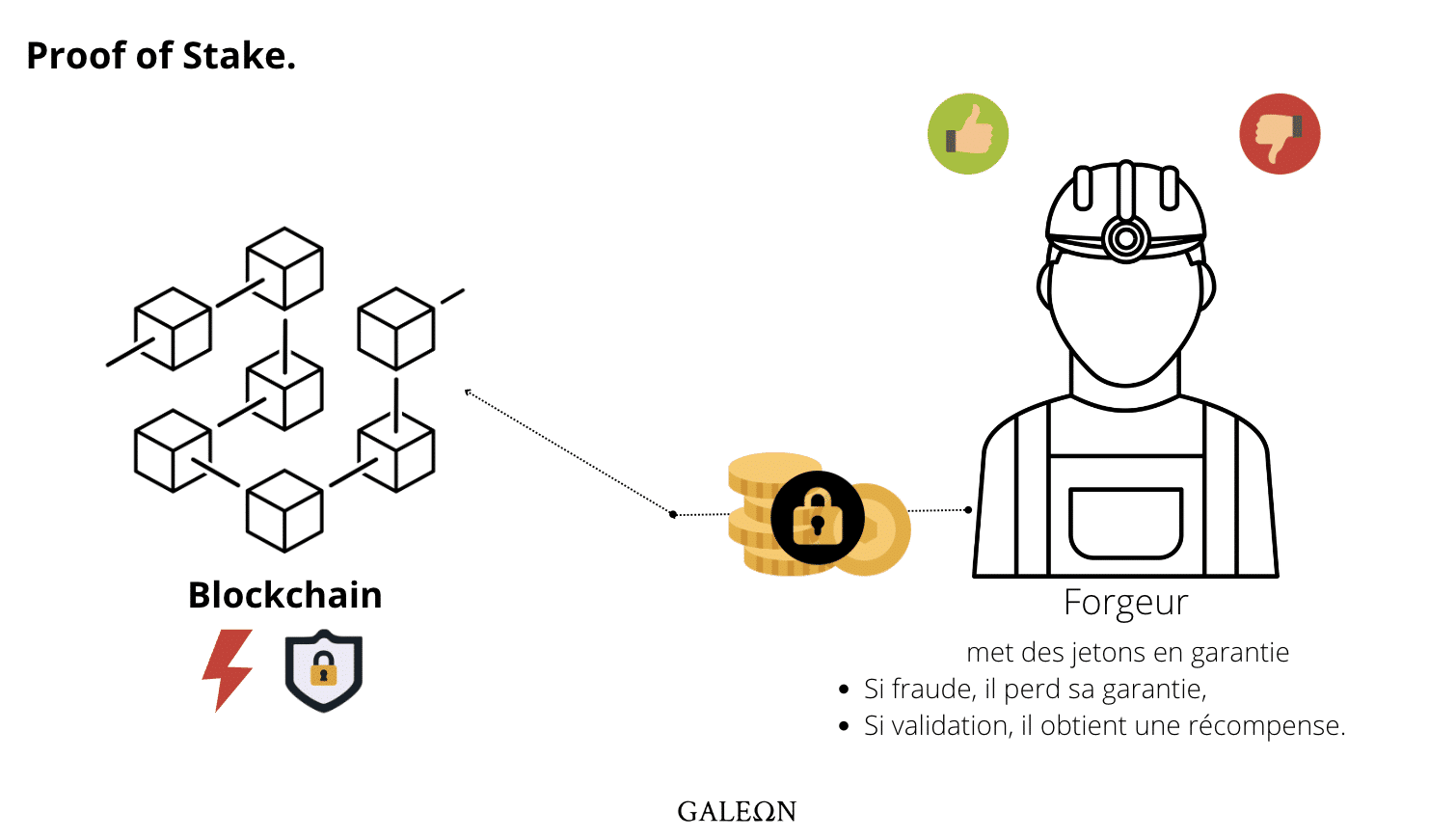

2/ Validation par le Proof of Stake (PoS)

Avec le staking, vous allez “épargner” de la crypto-monnaie sur un réseau selon une période déterminée.

Vos actifs numériques sont alors bloqués et vous toucherez des récompenses en proportion (

Pour consolider un réseau, il faut ajouter de nouveaux blocs, et pour cela, il faudra nécessairement passer par la case validation. Car, qui dit plus de blocs dit plus de liquidité, et donc plus de risques. C’est l’étape du Proof of Stake (PoS).

Les règles pour le forgeur (utilisateur) ? Apporter ce qu’on appelle la preuve d’enjeu ou la preuve de participation, c’est-à-dire, que vous avez bien mis en jeu une partie de vos jetons.

Exit les besoins d’appareils ultra-puissants pour valider une transaction. Le simple fait pour vous de posséder des jetons vous rend éligible au statut de forgeur. On comptera simplement sur l’effectivité de votre participation en actif grâce au “dépôt de sécurité”.

- Plus le forgeur possède de jetons, plus il aura de chance d’être sélectionné en tant que tel (difficile en effet de douter de sa participation).

- Parallèlement, plus la quantité de jetons sur un réseau augmente, plus la sécurité se fragilise.

3/ Les dérivés du PoF (le Proof Of Hold (PoH)...)

D’autres méthodes issues du PoF permettent de varier les techniques d’enjeux :

- Proof of Hold. Ici, la preuve repose sur le fait d’avoir détenu durant un temps minimal vos jetons (temps de détention minimal),

- Proof of Use (PoU), la preuve d’utilisation. Quelque peu critiquée, elle consiste à réaliser des transactions. Or certains se contentent d’échanger pleins de petits montants, augmentant ainsi le taux de validation des blocs suivants,

- Proof of Importance (PoI), qui dépend du nombre de jetons (ce n’est pas la technique la plus égalitaire, même si des paliers sont créés afin de réguler le tout),

- Proof of Stake/Time (PoST). Proche du concept du PoH, toutefois, la preuve repose sur le temps de détention au total

- Le Delegate Proof of Stake (DPoS), fonctionne comme le staking sauf que vous savez déjà quels sont les nœuds désignés à l’avance. Vous pouvez alors choisir dans quel node vous déléguez la validation des coins. Notez que vous continuez de récupérer vos récompenses. C’est surtout un système beaucoup plus safe.

PARTIE 2 - Comment démarrer le staking ?

Quelle est la meilleure période pour staker ? Quelle crypto-monnaie et quel outil choisir ? Ou encore, combien pouvez-vous gagner ?

1/ Quel actif/crypto choisir pour staker ?

Avant d’entrer dans le vif du sujet, petite aparté sur le cas des NFT.

Le staking de NFT en est tout juste à ses débuts, mais certains projets prévoient cette possibilité dans leur programme.

Ainsi, ce serait un excellent moyen pour les détenteurs de pouvoir générer des revenus passifs. Patience, donc…

Reprenons. Le meilleur que vous puissiez faire à ce sujet, c’est vous renseigner avec tous les comparatifs qui existent en ligne. Ces derniers sont régulièrement updatés.

Quoi qu’il en soit, la règle numéro une reste de suivre le cours. Les experts recommandent généralement de staker sur des stable coins (ex : USDT ou USDC).

En effet, ces derniers sont adossés à des monnaies comme le dollars ou l’euro. Il y a donc moins de risques par rapport à la volatilité des prix.

2/ Les éléments à vérifier avant de se lancer dans le staking

Avant de vous intéresser au rendement, il vaut mieux prendre connaissance des conditions minimales et d’autres facteurs.

Dans notre cas de figure, il s’agira de la durée d’immobilisation des jetons et du volume minimum à staker.

Ces conditions sont bien évidemment à prendre en compte avec d’autres éléments :

- Le nombre de places disponibles et encore disponibles,

- Le nombre de participants,

- Un taux d’intérêt éventuellement dégressif avec le temps.

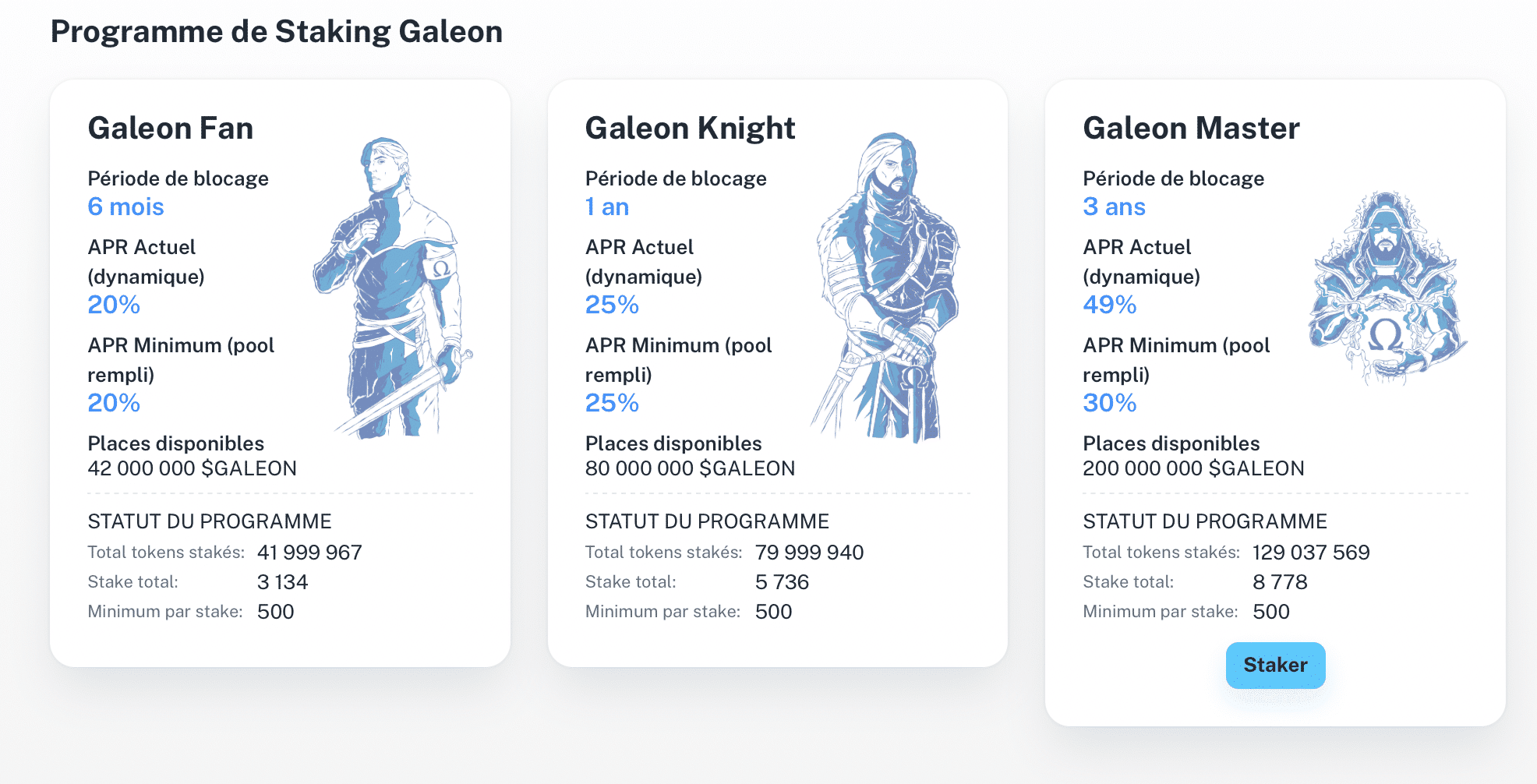

Chez Galeon, par exemple, notre plus gros programme de staking sur 3 ans ne demande qu’un minimum de 500 Galeon.

3/ Combien cela rapporte ?

Tout cela dépend en fait de la crypto que vous allez staker.

Pour celles qui sont en tête de liste, comme l’Ethereum, Cardano ou encore Polkadot, vos rewards peuvent atteindre entre 5 et 20 % en moyenne.

En comparaison, des plus petites crypto peuvent très bien atteindre les 100% (attention tout de même aux projets bancales).

Outre vous tenir informé du prix du coin concerné, il peut être intéressant pour vous de faire une simulation des intérêts pratiqués par telle ou telle plateforme.

Alors que certains projets optent pour des intérêts simples (APR), d’autres vont miser sur la technique des intérêts composés (APY). Ainsi, vous pouvez vous donner une idée des gains que vous percevrez dans les mois/années à venir.

Pour cela, pas besoin de sortir la calculatrice ou d’ouvrir un tableau excel, des sites ont été créés spécialement pour ça.

Il vous suffira de taper par exemple “calculatrice intérêts simples/composés” ou “compound interest calculator”.

Rappel : l’APR (annual percentage revenue) et l’APY (annual percentage yield) sont des indices qui représentent le taux de rendement.

Le premier prend en compte seulement les intérêts simples et ne s’appliquent que sur la somme de départ ; et le second prend en compte la capitalisation des intérêts précédents.

Dans les faits, on remarque que ce sont des plateformes comme Binance, Coinbase ou encore Kraken qui offrent le taux le plus avantageux en termes de staking rewards.

Nous en avons parlé dans le paragraphe précédent, mais rappelez-vous que le profit que vous allez réaliser ne dépend pas que des intérêts.

Le nombre de participants compte, les places disponibles aussi, et la période d’immobilisation. Plus il y a de stakers, moins vous risquez de toucher en proportion.

4/ Quel est le meilleur moment pour staker ?

L’évolution des prix sur le marché est une chose que vous devez suivre absolument si vous voulez tirer le meilleur profit de toute opération de staking.

Il n’existe pas un seul meilleur moment pour staker, cependant, on peut tirer des conclusions de certaines expériences.

En cas de mouvement incontrôlé des prix par exemple, ne faites pas l’erreur de vous jeter sur la première opportunité.

Lorsque le marché est chamboulé, les prix ont tendance à chuter aussi vite qu’ils n’ont réussi à atteindre ce pic si historique !

Autre exemple, en période de Bull Run (c’est-à-dire de forte croissance pendant une période prolongée), les investisseurs avisés ne sont jamais loin.

Attention ici, la croissance est exponentielle certes, mais elle reste contrôlée.

5/ Quels outils utiliser pour staker ? Plateforme, Wallet, Stake Box ?

La bonne nouvelle avec le staking, c’est que les stakers n’ont pas à fournir beaucoup d'efforts. Vous bloquez vos fonds et récoltez ensuite les graines semées.

Pour staker, vous pouvez vous contenter d’utiliser : une plateforme, un wallet ou bien investir dans un disque dur externe spécifiquement conçu à cet effet.

Depuis le Dashboard Galeon, il suffit de connecter son Wallet Metamask ou Wallet Connect.

- Compter sur une plateforme de staking. Rien de plus facile que de staker vos jetons via une plateforme, puisque vous passez par un intermédiaire (pour choisir la meilleure plateforme voir partie 6).

- Se servir directement d’un wallet (portefeuille). Ainsi, vous ne faites appel à aucun intermédiaire, donc pas de frais de gestion. Un portefeuille de crypto-monnaies fonctionne comme un compte bancaire. Chaque transaction requiert votre adresse publique (votre identifiant de connexion) et un mot de passe d’accès (la clé privée).

- Se doter d’un boîtier de staking. Certaines entreprises proposent des kits comme la Stake Box de Raspberry qui vous permet de staker, sans même faire un effort (hormis celui de devoir utiliser votre porte-monnaie). Vous reliez le boîtier à une connexion internet et vous touchez en continu des revenus passifs.

Achetez votre première cryptomonnaie facilement par carte bancaire avec Galeon

PARTIE 3 - Avantages et inconvénients du Staking

Pour plusieurs raisons, le staking peut être une alternative plus avantageuse au minage. D’autant que les projets se multiplient.

Toutefois, quelques inconvénients et risques sont rapportés par la communauté.

1/ Les principaux avantages du staking

Le staking est un concept attractif pour plusieurs raisons :

- Moins coûteux à mettre en place avec la technique du PoS, vous n’avez pas besoin d’investir dans des machines de minage.

- Moins cher, aussi, car il n’est pas nécessaire de disposer d’un capital de départ important.

- Facile d’utilisation, vous pouvez décider de déléguer la procédure de validation des blocs sans frais annexes.

- Cela peut faire augmenter le prix des actifs sur le long terme, car lorsqu’un certain nombre de fonds se retrouvent bloqués, ils deviennent moins accessibles. Le ralentissement de leur circulation peut avoir cet effet de faire grossir le capital.

- Gagnez plus en se servant du concept des intérêts composés*. Le principe consiste à restaker des jetons après la période de blocage terminée.

Ce dernier point peut-être très intéressant notamment en période de bear market qui peut durer quelques mois, voire même quelques années.

Plutôt que “d’attendre” que la situation générale ne se régule, vous pouvez miser sur tel ou tel actif selon une période T.

Non seulement vous relancez la machine, mais en plus, vous continuez à toucher vos récompenses.

- Protéger le réseau des mauvais validateurs avec le slashing. Si un staker s’amuse à tricher d’une manière ou d’une autre, ce dernier peut être dénoncé. Dès lors, il peut perdre les jetons investis ; le dénonciateur peut en hériter ; et le bloc ajouté au réseau sera supprimé.

2/ Risques et inconvénients

Grâce aux expériences d’autres investisseurs, il est possible d’établir une liste non-exhaustive de risques et inconvénients liés au staking :

- Les profits réalisés seraient faibles et/ou fixes.

Comparatif avec le farming (voir Partie 4) : beaucoup de plateformes promettent monts et merveilles avec parfois des taux de rendements largement au dessus de ce que propose les projets de staking (ex : le Rowan de Siftchain avec un taux allant jusqu’à 111% !).

Sur le papier, cela rend bien, néanmoins, le yield farming nécessite de mettre en place une vraie stratégie en prenant plus de risques. - Hacking et perte des fonds. Attention donc à bien choisir votre plateforme et ne pas prendre le premier projet venu.

- Disparités entre les validateurs, car le montant des gains se calcule en fonction de l’algorithme du PoS. Ainsi, vous gagnez vos gains proportionnellement au volume de fonds stakés et selon le nombre de participants.

Vous l’aurez compris, c’est encore la loi du plus fort. Il est donc préférable pour vous de faire partie des gros poissons ou à défaut, de faire partie d’un pool de staking (à terme, on peut se poser la question de la recentralisation du réseau). - Période de blocage et d’unstaking*. Les stakers n’ont pas la main mise sur leurs actifs puisque ces derniers sont bloqués pendant X temps, notamment pendant la période d’unstaking. Il faut parfois faire une croix sur de belles occasions.

La *période d’unstaking, correspond à la période pendant laquelle vous pouvez débloquer vos jetons. Il faut parfois compter un temps d’attente supplémentaire.

Alors, pour les plateformes qui prévoient un délai de 7 jours minimum, pas de soucis, pour celles qui prévoient des délais en semaines, c’est une autre affaire !

PARTIE 4 - Les différences avec le Farming

Le concept du Yield Farming ou Farming n’est pas si différent du staking. Ici, ce sont les farmers qui viennent déposer une partie de leur crypto-monnaie sur un réseau, touchant en retour des récompenses.

Quelles sont les différences alors ? Rappelez-vous des conditions pour staker : bloquer de la crypto pendant une période choisie, avec à la clef, des intérêts fixes.

Pour le farming, vous ne serez pas tenu par un délai. En revanche, il faudra déposer les cryptomonnaies par paire. Vous pourrez retirer les fonds bloqués à tout moment. Le profit réalisé peut atteindre des taux plus élevés si vous adoptez une bonne stratégie.

Le farming vous offre donc plus de souplesse dans la gestion de vos actifs. Certes, néanmoins, les risques de sécurité ou de volatilité des prix ont un taux plus élevé.

PARTIE 5 - Optimiser ses revenus issus du staking

Pour le moment, il n’y a pas vraiment de solutions directes, pas de niches… Cependant, il est toujours possible d’échanger vos crypto-monnaies en stable coin plutôt qu’en devise directement.

La raison est simple, l’article 150 VH bis du Code Général des Impots (CGI) prévoit une imposition à 30% sur la plus-value réalisée lors de la cession d’actifs numériques (jetons et monnaies virtuelles compris).

Ce pourcentage comprend 12,8% au titre de l’impôt sur le revenu et 17,2% au titre des prélèvements sociaux.

Toutefois, ce même article 150 VH bis du CGI prévoit aussi une exonération d’impôts lorsque la somme du prix de cession n’excède pas 305€ durant l’année d’imposition.

Vous comprenez donc pourquoi il peut être intéressant d’échanger la valeur de vos actifs en stable coin.

Rappelons simplement pour finir, qu’il s’agit là des lois applicables aux actifs numériques. Certains éléments comme les NFT sont encore dans un flou juridique qui ne les comprend pas forcément dans cette catégorie.

PARTIE 6 - Les différentes plateformes de staking

1/ Une plateforme de Staking, c’est quoi ?

Une plateforme de staking fonctionne un peu comme une banque. Les investisseurs déposent de l’argent et gagnent en échange diverses récompenses avec des taux d’intérêts.

De son côté, la plateforme peut ainsi utiliser cet argent pour effectuer des prêts. Les récompenses sont l’acquisition pour les investisseurs (créanciers) de jetons/tokens et autres récompenses.

2/ Comment choisir sa plateforme pour staker ?

En premier lieu, sachez que toutes les plateformes ne prennent pas les mêmes moyens de paiement. Petit détail qui peut influencer votre choix.

Du reste, le choix de la plateforme dépendra de plusieurs éléments : la sécurité et l’assistance de la part du support ; les récompenses et staking rewards ; les commissions prises lors de toutes opérations.

La sécurité, la réputation et le support

Percevoir des revenus passifs devient de plus en plus populaire et forcément, cela attise les convoitises.

Outre les piratages, depuis quelques mois, un certain nombre de plateformes avec des projets plus ou moins "bancales" voient le jour. N’oubliez donc jamais de prendre les précautions nécessaires, que ce soit pour staker ou pour toute autre action.

La réputation d’une marque ou d’un service ne fait pas tout, mais en l'occurrence, on vous conseillera toujours de miser sur des structures réputées auprès du public.

Posez-vous aussi la question du support et de sa qualité. Une assistance rapide est toujours un plus.

Les récompenses ou rewards

Outre la sécurité, la rémunération est aussi un point important.

Posez-vous toutes ces questions :

- Quel profit pouvez-vous réaliser et quel est le taux d'intérêt ? Réaliser une simulation peut être intéressant.

- Quelles sont les conditions minimales (montant minimum à staker et période de blocage) ?

- Quelles sont les fréquences de paiement ?

- D’autres récompenses supplémentaires ? …

Pour plus d’informations, voir Partie 2.

Les commissions

Certaines plateformes prennent directement ou indirectement des frais pour chaque opération réalisée : transaction, dépôt, retrait. Reste donc à choisir celle qui est la plus raisonnable.

PARTIE 7 - Comment staker avec du Galeon ?

Galeon propose plusieurs programmes de staking. Si la première version des 3 premiers programmes sont déjà tous complets, de nouveaux sont arrivés il y a peu :

- Galeon Karl : Période de blocage de 3 ans, bonus de 6 % de $GALEON sur 3 ans, aucune exigence de Tribe Points, 10 000 000 $GALEON disponibles, aucun stake minimum requis.

- Galeon Jarl : Période de blocage de 3 ans, bonus de 15 % de $GALEON sur 3 ans, aucune exigence de Tribe Points, 20 000 000 $GALEON disponibles, un stake minimum de 500 $GALEON.

- Galeon King : Période de blocage de 3 ans, bonus de 30 % de $GALEON sur 3 ans, 1 Tribe point est équivalent à 25 $GALEON, 100 000 000 $GALEON disponibles, un stake minimum de 2 500 $GALEON.

Comment procéder ?

- Assurez-vous de posséder des jetons Galeon. Vous pouvez en acheter par carte bancaire ou directement sur notre dashboard avec votre wallet

- Votre wallet (Metamask ou Connect Wallet) doit être connecté,

- Rendez-vous sur le dashboard Galeon dans la section "Staking" en cliquant ici

Tutoriel comment staker ?

Les tribe points

Nouvelle fonctionnalité qui arrivait avec les 3 nouveaux programmes, les points de fidélité Tribe points.

Ces points récompensent les utilisateurs qui participent et stakent des jetons $GALEON (réservés aux utilisateurs qui investissent dans le programme de staking King).

Ils pourront être utilisés pour bénéficier de bonus supplémentaires, tels que : l'achat de produits dérivés, des NFT, obtenir un accès à des événements exclusifs, rencontrer l'équipe de Galeon, faire des dons à des associations/ONG.

Notez que d'autres types d'actions permettront aux utilisateurs de pouvoir gagner des points tribe.

Le but de cet article est avant tout de simplifier des concepts techniques liés à la crypto-monnaie, afin de les rendre accessibles à tous. Ces mots n’engagent donc que leur auteur. Il ne s’agit pas de conseiller le lecteur sur ses investissements.

Vous souhaitez acheter votre 1ère cryptomonnaie facilement ?

Investissez sur la crypto Galeon par carte bancaire